設立したばかりの小さな会社です。

人員拡大予定なのでパソコンを大量に買っておこうと思います!

30万円未満のものは全額が損金になるんですよね?

はい。確かに小さな会社の場合、30万円未満のパソコンなどは全額を損金とすることができます。でもちょっと待ってください!

全額損金=ただただ良いこと

と思いがちですが果たしてそうでしょうか?

取得価額が少額の減価償却資産の処理は、複数の処理方法から選択することができます。

詳しくみていきましょう。

少額の減価償却資産の処理方法

概要

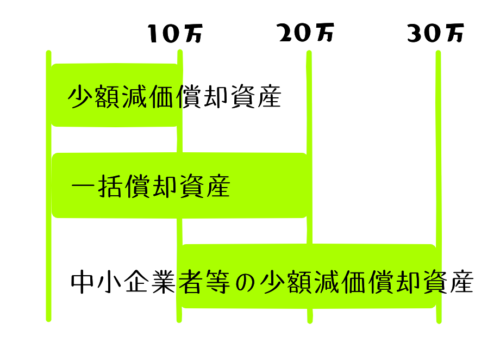

取得価額が30万円未満の減価償却資産については、通常の減価償却以外の特別な処理方法が複数あります。

少額減価償却資産(法人税法):10万円未満

取得価額が10万円未満の減価償却資産は、事業供用事業年度に全額損金経理することで、その全額を損金とすることができます。

この規定は

であれば、取得価額が10万円以上の減価償却資産にも適用できます。

使用可能期間って耐用年数のことですか?

いえいえ。使用可能期間は、過去3年間ぐらいの平均的な使用状況や補充状況などから判定します。

ただし、同業種内で「これって1年以内に使えなくなっちゃう消耗品だよね」と認識されている減価償却資産だけが対象です。

一括償却資産(法人税法):20万円未満

取得価額が20万円未満の減価償却資産は、複数の資産をまとめて、3年間で均等に償却限度額を計算することができます。

こちらは全額損金経理の要件はなく、一部でも損金経理をしていれば適用可能です。

均等に償却?

はい。3年間で毎年同じ金額を償却する方法です。

この一括償却資産の償却は、なにがあっても3年間で均等償却です。

1年目に1か月しか使っていなくても事業供用月数による月割り計算はしませんし、2年目に除却してしまっても未償却残高を償却したりしません。

ただし、設立事業年度などで事業年度自体が1年に満たない場合には、事業年度の月数分となります。

また、10万円未満であっても上述の少額減価償却資産(法人税法:10万円未満)の適用を受けていないものは一括償却資産として処理することができます。

中小企業者等の少額減価償却資産(租税特別措置法):10万円以上30万円未満

10万円以上30万円未満の減価償却資産については、中小企業向けの特例が用意されています。

取得価額の全額を事業供用事業年度に損金経理することで、その全額を損金とすることができます。

優遇措置を受けられる「中小企業」については、こちらをご確認ください。

正式名称は「中小企業者等の少額減価償却資産の取得価額の損金算入の特例」といいます。

上述の2つ「少額減価償却資産(10万円未満)」「一括償却資産(20万円未満)」は法人税法の規定ですが、こちらは租税特別措置法の規定で、いちばんの違いは合計額に限度があることです。

30万円未満のものならいくらでも全額損金とできるわけではなく

という決まりがあります。

中小企業だけの特別な優遇制度だから、限度があるんですね。

そうですね。この限度額ですが、設立事業年度など1年に満たない事業年度には注意が必要です。

限度額の300万円は、あくまで12か月分です。

事業年度の月数自体が少ない場合には、年換算した金額になります。

例えば、12月決算で9月設立なら、第1期は4か月しかありませんよね。

その場合は、限度額は300万円×4/12=100万円以下になります。

そうなんですね。設立したてのときは要注意ですね!

また、当然ながら、上述の「少額減価償却資産(10万円未満)」や「一括償却資産(20万円未満)」の適用を受けるものは除かれます。

いわゆる選択適用ですね。

取得価額の判定

10万円、20万円、30万円って区切りがあるけど、取得価額って厳密にどの金額ですか?

税抜金額?税込金額?セット販売などのときは??

いい質問ですね!そのご質問、お待ちしておりました。

税抜金額or税込金額

それぞれの規定で金額の判定基準となる取得価額は、会社の経理方式で算出された金額になります。

税抜経理方式なら税抜金額、税込経理方式なら税込金額で判定します。

例えば、本体価格198,000円+消費税19,800円のものなら

| (固定資産)198,000 | /(現金預金)217,800 |

| (仮払消費税等)19,800 |

| (固定資産)217,800 | /(現金預金)217,800 |

上記の例の場合、一括償却資産(20万円未満)の規定が、税抜経理方式の場合には適用できますが、税込経理方式の場合には適用できません。

取得価額の単位

それぞれの規定で金額の判定基準となる取得価額は、通常ひとつの単位として取引されている場合には、そのひとつの単位で判定します。

といった感じです。

例えば、応接セット。単体では販売していなくてセット販売しているものは1セットの金額です。

カーテンなら1部屋分ごとで判定するのが一般的です。

また、間仕切りパネルのように、1枚だけでは使えず複数枚を組み合わせて使うようなものは、設置された状態がひとつの単位になります。

処理方法選択のヒント

会社の経理を確認しよう

適用の要件に「損金経理」ってあるけど何ですか?

はい。「損金経理」とは「費用または損失として経理すること」です。

経理で「〇〇費」とか「〇〇損」とかに計上することですね。

法人税は会社の経理(会計)を基に計算しますが

会計での減価償却の目的は「適正な期間損益計算」です。

3年使うのに1年目で全額償却しちゃうなんておかしくないですか…?

とか

一括償却って、除却してなくなっちゃってても償却するんですよね。変じゃないですか…?

なんてことも。

会計と税務は目的が違うからですね。そのために申告書での税務調整があります。

税金のことばかりを考えて経理をしてしまうこともあるかもしれませんが、会計ありきの税金計算です。

会社としてこれまで継続してきた経理方法を守った上で、適用可能な処理を選択しましょう。

固定資産税の償却資産についても考慮しよう

法人の減価償却資産の多くは、固定資産税が課税される「償却資産」に該当します。

償却資産に該当するとどうなるんですか?

毎年「償却資産申告書」という書類を提出して、固定資産税を払うことになります。

ただし、少額の減価償却資産については、選んだ処理方法によって、償却資産から除かれるものがあります。

10万円以上20万円未満のものについて、一括償却ではなく全額損金(中小企業者等の少額減価償却資産)を選ぶと、償却資産の対象になります。

また、通常の減価償却を選んだ場合も償却資産の対象となります。

固定資産税については免税点制度がありますので、償却資産の対象となったからといってすぐには課税とならない場合もあります。

ですが、ほかの償却資産と合わせて、常に資産の増減や取得価額などを管理しておかなければならなくなります。

納税額や納税の有無だけでなく、事務負担なども考慮して処理方法を選びたいですね。

ちなみに固定資産税は地方税です。市町村に払う税金ですね。

翌期以降のことも考えよう

節税対策と思って安価な機器を購入したのですが、あまり気に入りません。

来年は増収予定で税金が増えるのでそれも心配です…。

全額損金にこだわらず、本当に必要なものを購入すればよかったですね。

減価償却費は2年目以降は「支出の伴わない費用」になります。

お金が出ていかないのに費用を計上することができるということです。

あまり利益が多くなかった事業年度に無理に全額損金とするより、翌期以降に減価償却費を計上できるようにする方がよい場合もあります。

なんでもかんでも1年で全額損金としてしまわず、翌期以降のことも考えて、通常の減価償却や一括償却も検討しましょう。

また全額損金にこだわりすぎて、性能の不足するものなどを買ってしまうのも避けたいですね。

改正:貸付けの用に供したもの(2022.11追記)

改正により、2022年4月1日以後に取得等したものについては

は、上記の規定の適用対象から除外されます。

主要な事業である場合や、一時的に貸し付けた場合など、「貸付けの用に供したもの」に該当するかどうかは、その減価償却資産の使用目的や使用状況等を総合的に勘案して判定されます。

おわりに

少額の減価償却資産について、複数の処理方法をお話ししてきました。

決算間際に不必要なものを爆買いしてもおカネが減るだけです。

必要なものを必要なときに購入して、適切な処理方法を選びたいですね。